Pemeriksaan pajak–yang orang sering takut mendengarnya–merupakan hal yang wajar bagi suatu negara yang menggunakan self assessment system, dimana wajib pajak…

Pajak dan Pembangunan Berkelanjutan

Dalam kaidah Hukum Lingkungan, terdapat konsep pembangunan berkelanjutan. Bahkan konsep ini telah disepakati dalam Konperensi PBB tentang Lingkungan dan Pembangunan…

Why Do Taxpayers Comply?

Emang ya kalau dipikir-pikir buat apa sih kita bayar pajak ya? Mari kita renungkan, mungkin Bapak/Ibu mengalami kondisi yang sama.…

Pemungutan Pajak yang Adil Seperti Apa?

Saya kadang bertanya-tanya, pemungutan pajak yang adil itu seperti apa? Apakah seperti yang ditulis di buku-buku teks, bahwa prinsip equity…

Penyusutan Fiskal Tidak Mengenal Residu

SAYA sering mendapat pertanyaan, apakah penyusutan fiskal mengenal nilai residu? Jawabannya Tidak. Penyusutan fiskal sebagaimana diatur di UU PPh tidak…

Pajak Masukan yang Dapat Dikreditkan

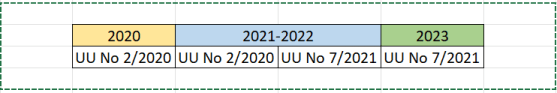

BELAKANGAN ini regulasi PPN banyak mengalami perubahan, salah satunya terkait pengkreditan pajak masukan. Beberapa hal yang memengaruhi antara lain penambahan…

Sengketa Sebelum Sengketa

KITA sama-sama sudah tahu bahwa memang negara kita menerapkan self assessment system dalam pelaksanaan hak dan kewajiban perpajakan, dimana wajib…

Pemajakan atas Hibah, Bantuan dan Sumbangan Pasca UU HPP

Hibah, bantuan dan sumbangan secara konsep dari dulu tidak berubah, bahwa ketiganya merupakan penghasilan yang bukan objek pajak namun dengan…

Territorial Base Income di UU PPh

Konsep pemajakan atas penghasilan (PPh) mengalami perubahan yang fundamental di UU Harmonisasi Peraturan Perpajakan (HPP), dimana sebelumnya Indonesia hanya mengenal…

PPN PMSE Ganti Kiblat Regulasi

Kilas Balik Aturan Pemajakan atas PMSE Pada tanggal 31 Maret 2020, pada waktu itu negara kita sedang baru-barunya menghadapi pandemi…

PPN dengan Besaran Tertentu: Tarif Baru PPN Gak Cuma 11%

KALAU kita jeli membaca perubahan UU PPN di UU HPP, perubahannya tidak hanya kenaikan tarif dari 10% menjadi 11% pada…

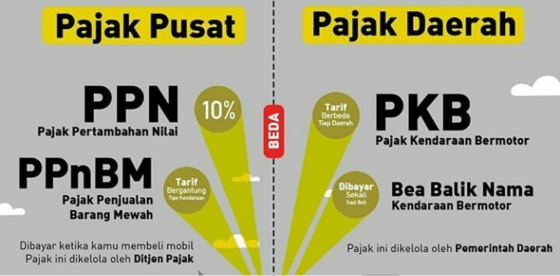

Hati-Hati Pemda Dilarang Memungut Pajak Selain Jenis-Jenis Pajak Ini!

BELUM lama ini diundangkan UU no 1 tahun 2022 tentang Hubungan Keuangan Pusat dan Daerah (UU HKPD) yang mencabut beberapa…

Tarif PPN Naik Menjadi 11%, Haruskah Pengusaha Revisi Kontrak?

SEPERTI yang telah kita ketahui, melalui pemberlakukan UU Harmonisasi Peraturan Perpajakan (UU HPP), Pemerintah menaikkan tarif PPN secara bertahap, menjadi…

Tentang Mengasihani Diri Sendiri

Pernah waktu itu saya–sama Rio–sedang mengasihani salah satu kawan kami. Intinya, kasihan ya si ini harus ini, harus itu, pulang…

Melepaskan Diri

PERNAH gak sih kita merasa sangat tergantung kepada sesuatu sampai-sampai susah melepaskan diri? Misalnya sangkin tergantungnya sama gadget, kita jadi…

Hard to Value Intangible: Apa dan Pengaturannya di Indonesia

Pernah mendengar istilah Hard to Value Intangible (HTVI)? Beberapa definisi HTVI disajikan sebagai berikut: OECD TP Guideline Dari definisi di…

Penerapan Single Year atau Multiple Year Data Dalam Studi Transfer Pricing

DALAM analisis benchmarking/kesebandingan dalam studi transfer pricing, kita sering dihadapkan pada dua pilihan penggunaan data pembanding, single year atau multiple…

Selisih Kurs yang Diakui Sebagai Penghasilan atau Biaya Fiskal

SUDAH sama-sama kita ketahui bahwa menurut pasal 4 UU PPh, selisih kurs merupakan penghasilan apabila terdapat laba, dan menurut pasal…

PMK 54/PMK.03/2021: Pembukuan Untuk Tujuan Perpajakan

BELUM lama ini terbit beleid baru berupa Peraturan Menteri Keuangan nomor 54/PMK.03/2021 yang diberi tajuk Tata Cara Melakukan Pencatatan dan…

Analisis Laporan Keuangan Untuk Tujuan Perpajakan: Aset Tidak Berwujud

Pembahasan akun lain di seri yang sama: Jenis LK yang dianalisis Aktiva/Liabilitas/Ekuitas Akun Laporan Posisi Keuangan (Neraca) Aset Lancar Kas…

Perolehan Aset Bangunan: Beli Jadi, Membangun, atau Sewa? (Seri Tax Planning)

Berbicara Laporan Posisi Keuangan (Neraca), aset memegang peranan penting, bahkan sangat penting. Karena aset akan ditandingkan dengan liabilitas dan ekuitas.…

Analisis Laporan Keuangan Untuk Tujuan Perpajakan: Aset Tetap Berwujud

Pembahasan akun lain di seri yang sama: Jenis LK yang dianalisis Aktiva/Liabilitas/Ekuitas Akun Laporan Posisi Keuangan (Neraca) Aset Lancar Kas…

Analisis Laporan Keuangan Untuk Tujuan Perpajakan: Aset Lancar – Persediaan

Pembahasan akun lain di seri yang sama: Jenis LK yang dianalisis Aktiva/Liabilitas/Ekuitas Akun Laporan Posisi Keuangan (Neraca) Aset Lancar Kas…

Analisis Laporan Keuangan Untuk Tujuan Perpajakan: Aset Lancar – Piutang Usaha

Pembahasan akun lain di seri yang sama: Jenis LK yang dianalisis Aktiva/Liabilitas/Ekuitas Akun Laporan Posisi Keuangan (Neraca) Aset Lancar Kas…

Analisis Laporan Keuangan Untuk Tujuan Perpajakan: Aset Lancar – Kas

SEBAGAIMANA telah kita pahami bersama bahwa tujuan disusunnya laporan keuangan adalah menyediakan informasi yang menyangkut posisi keuangan, kinerja, serta perubahan posisi keuangan suatu perusahaan…