Pemeriksaan pajak–yang orang sering takut mendengarnya–merupakan hal yang wajar bagi suatu negara yang menggunakan self assessment system, dimana wajib pajak diberikan kewenangan seluas-luasnya untuk mendaftar, menghitung, memperhitungkan, membayar dan melaporkan pajak-pajak yang terutang. Dalam penerapan self assessment system seharusnya seluruh wajib pajak diperiksa, untuk membuktikan kebenaran pelaporan SPT-nya. Namun dengan perbandingan jumlah petugas pajak dan jumlah wajib pajak terdaftar yang hanya 0.05% (Laporan Tahunan DJP 2023), tidak mungkin melakukan pemeriksaan atas seluruh wajib pajak. Tidak heran pada tahun 2023 audit coverage ratio (ACR) untuk wajib pajak badan hanya sebesar 2,43% sementara wajib pajak orang pribadi hanya 0.33% dengan total ACR hanya 1%. Artinya dari 73.961.818 wajib pajak terdaftar yang diperiksa hanya 739 ribu wajib pajak, dengan catatan terdapat wajib pajak yang diperiksa lebih dari satu kali dalam satu tahun pajak. Ada yang tahu tax audit coverage ratio negara lain? Singapore? Vietnam?

Dari referensi yang saya baca, keberhasilan pemeriksaan pajak diawali dari seleksi risiko yang tepat. Seleksi risiko melibatkan pemilihan wajib pajak yang akan diperiksa sehingga pemeriksaan yang akan dilakukan bisa efektif dan efisien. Secara sederhana labelling risiko terhadap wajib pajak dapat dilakukan dengan cara berikut:

Wajib pajak diklasifikasikan sesuai fiscal importance-nya, misalnya beradasarkan total utang pajak, total sales, atau total aset

| Code | Fiscal Importance | Turnover per Anmum |

| 3 | low | less than 100.000 |

| 2 | medium | between 100.000 and 500.000 |

| 1 | high | more than 500.000 |

Selanjutnya sejumlah indicator ditentukan untuk menghitung risiko wajib pajak, misalnya:

- perilaku kepatuhan wajib pajak selama 12 bulan terakhir

- performa pembayaran pajak

- histori koreksi pemeriksaan pajak sebelumnya

- kesiapan wajib pajak dalam konsultasi pendahuluan

- kompleksitas fiskal

- kualitas pembukuan dan akuntan

- perilaku bisnis wajib pajak

- perilaku manajemen

- perilaku konsultan pajak

Dari daftar indicator di atas wajib pajak akan ditimbang risikonya untuk kemudian dilabeli dengan label berikut:

| Code | Fiscal Risk | Score |

| S | unknown (start-up companies) | no history |

| A | low risk (reliable) | compliant behavior |

| B | average risk (unpredictable) | elements of both |

| C | high risk (unreliable) | non-compliant behavior |

| D | very high risk (fiscally criminal) | fiscal criminal prosecution |

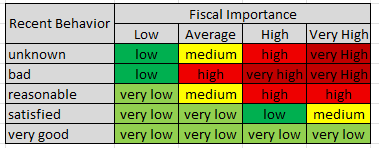

Dengan menggabungkan kedua tabel di atas maka dapat dihasilkan tabel risiko berikut ini:

Wajib pajak dengan label risiko high, very high merupakan wajib pajak dengan risiko tinggi atau bahkan risikonya tidak diketahui karena tidak terdapat data perpajakan yang relevan.

Dengan penerapan manajemen risiko wajib pajak di atas memang tidak akan meningkatkan audit coverage ratio secara signifikan namun setidaknya proses pemeriksaan pajak dapat berjalan efektif dan efisien serta memberikan dampak yang signifikan terhadap peningkatan penerimaan pajak.

Sumber: Alink, M., & Van Kommer, V. (2011). Handbook on tax administration. IBFD.